近来波澜起伏的世界局势和后冠病疫情对宏观经济造成的压力、美国大幅提高利率带给市场的不稳定性、通膨对经济萧条无形的压力等,无疑加深了人们对钱不够用、存款贬值的担忧。 这些发展局势凸显了拥有可持续财富的重要性。汇丰卓越理财(HSBC Premier)形容,积累资产不仅仅是短期目标,而是让它能代代相传。因此,构建且具长远可持续性的投资组合才能经得起时间考验。

ESG投资是大势所趋

作为全球增长第二迅速的财富中心,在新加坡越来越多投资者不再仅仅满足于传统型投资,那些符合未来发展趋势和需求的新型和另类投资渐受青睐,特别是涉及未来子女教育资金和退休金积累。

新加坡政府今年2月宣布将逐步提高碳税,以及近200个国家签署的格拉斯气候公约宣布采取行动支持缓解气候变化,都凸显了对可持续发展的诉求已扩大到许多层面。

根据去年初*汇丰银行资产管理持续投资的调查显示,冠病疫情让许多投资者重新思考自己的投资方向,其中约七成的新加坡投资者也表示,他们会对环境、社会和治理(ESG)元素加以考虑,重新评估投资偏好。

汇丰环球私人银行及财富管理东南亚首席投资总监章耀君受访时强调说:“ESG不再是可有可无的优势,而是企业蓬勃发展和生存的必要条件,这是未来的大势所趋。”

实际上,根据同一调查,将近一半的投资者就认为,未来三年到五年,他们的投资组合全都将包含可持续发展元素。

章耀君说, 那些在ESG方面领跑者往往是更有弹性,运营更佳的公司,能帮助投资者减少风险,同时带来更可持续的长期回报,在目前宏观经济不确定的环境中更占优势。他进一步说道:“优先考虑ESG因素,有助于将投资转向高质量的公司,减少因公司缺乏举措应对气候变化或其他社会问题等带来风险,从而提高投资的长期回报。”

调查显示 逾半数投资者不知如何投资ESG

亚洲不少国家投资者开始关注应对气候变化的行动,如开发电动车辆、建造节能基础设施等,表现出实现净零碳排放的决心。其中,大部分高净值人士认为,投资具ESG影响项目是财富管理的一个重要目标。

然而,*汇丰银行资产管理持续投资的调查显示,只有约四分之一(26%)的投资者明确地指出会以ESG为投资考量。造成这种行动上的落差有几个因素。

其中,66%的新加坡投资者担心ESG会影响他们的投资回报,58%则表示心有余而力不足,因为不晓得从何着手对这方面进行投资。其他因素还包括担心这类投资成本较高、产品选项无法满足他们的需求,以及不想局限于某个领域等。

拥有超过150年的汇丰银行提供不少纳入ESG考量的投资产品,协助客户建立有韧性的投资组合,把握向低碳经济转型的投资机遇,满足对可持续发展的需求,为投资者带来长期回报。

章耀君说:“可持续发展是一切行动的核心,而ESG是实现财富可持续性、着眼长远的必要元素。”

三大主题 把握未来投资机遇

从投资策略的角度来看,章耀君建议,投资者应该采取多元化投资的策略,并从三大主题来考虑把握未来投资机遇,维持回报的可持续性。

首先是能源转型。它将影响经济的稳定性,创造巨大的投资机会。那些参与低碳的可再生能源、或提供更具经济效益的能源的公司,不仅具备未来优势,也为扩大业务覆盖面和资源制造新机。

随着净零碳排放世界的愿景日益受重视,多国政府加速推动脱碳政策,鼓励开放绿色经济技术,重视可持续发展的公司将取得金融指标的优势,包括盈利增加、避开额外运营成本及市场占有率更强。

其次是保护生物多样性。章耀君解释说:"世界经济论坛的一项研究指出,全球超过一半的国内生产总值是由自然界高度或中度支撑的,如果失去生物多样性,将严重破坏世界经济活动。"

第三是社会因素。作为ESG三大支柱的社会因素,倡议尽责治理和重视社会责任的企业,更具备可持续发展的有利条件。这些包括强而有力的领导班子、互助互信的工作环境、多元化的团队和任人唯贤制等,都是推动企业可持续发展的无形资产。

章耀君表示:“社会关注可以长期保护投资者,如果不设定高的社会因素目标,将大大影响公司的信誉和股东的价值。它从内至外管理着公司与客户、员工及其所在社区的关系。”

专家授招 投资小贴士

面对近来市场波动,章耀君对维持投资的回报提供建议:

加强投资组合的多元性

这可减少会受通膨影响投资价值的现金持股,选择一些能对抗通膨压力的投资产品如高收益债券、另类资产等,通过一些会派发股息的股票,增加收入。其中,近期表现强劲的东南亚市场是值得考虑的选项。

章耀君指出:“一个多元化的投资组合可按不同资产类别、货币和地域的风险,选择符合你风险偏好的最佳回报。”

立足长远 定期重塑投资组合

章耀君强调:“增加财富,时间比时机更能带来长远回报。投资者必须在整个投资周期中保持活跃。”

他说,短期波动是投资过程必会经历的,国际时事纵然会影响短期市场情绪,导致资产估值下降,但股价最终会受基本面所驱动,金融市场还是会上涨的。因此,投资者应避免在动荡时期进行恐慌性抛售,以免错过任何潜在的市场复苏机遇。

因此,保持较长时间的投资,往往会产生较高的回报潜力,减少了在错误时间一次性投资的风险。这方面,投资者可寻求专业咨询,例如汇丰银行推出的产品。

至于年轻投资者,章耀君建议从小做起,尤其是目前存款利率比通膨率还低,手持现金不进行投资不利长远财富增值。他认为,负面的市场情绪其实潜藏投资机遇,多元资产的投资组合往往能带来足够的长远投资回报。

汇丰银行代客户植树 推崇可持续投资

汇丰银行坚信以负责任和可持续发展的方式经营业务。它致力于鼓励客户以可持续的方式进行投资和生活。这方面,汇丰银行与非营利公益机构One Tree Planted建立了全球合作伙伴关系,代表客户在马来西亚、印度尼西亚和印度的特定地区植树。

从现在到12月31日,凡在汇丰银行注册为汇丰卓越理财新客户,银行将以他们的名义种下10棵树。现有客户和员工每进行一次ESG单位信托基金的投资,银行则会代他们各种植多达10棵树。

欲知更多详情,可上网www.hsbc.com.sg/zh-sg/wealth/investments/esg/查询,了解汇丰银行的ESG基金如何涵盖气候变化、可持续能源和医疗保健等主题。

参与座谈会 一窥ESG投资展望

面对动荡不安的金融市场,要如何进行投资?获得各国企业重点关注的环境、社会及治理(ESG)投资,经过几年来的推展,如今已成为投资界的主流共识。

你可知道ESG对投资者意味着什么?是营销噱头还是实际投入?是昙花一现还是长期增长?

现在就报名参加由《联合早报》主办,汇丰卓越理财呈献的座谈会,跟着业界专家一起探讨ESG投资展望。座谈会的主持是 《联合早报》财经新闻副主任胡渊文。

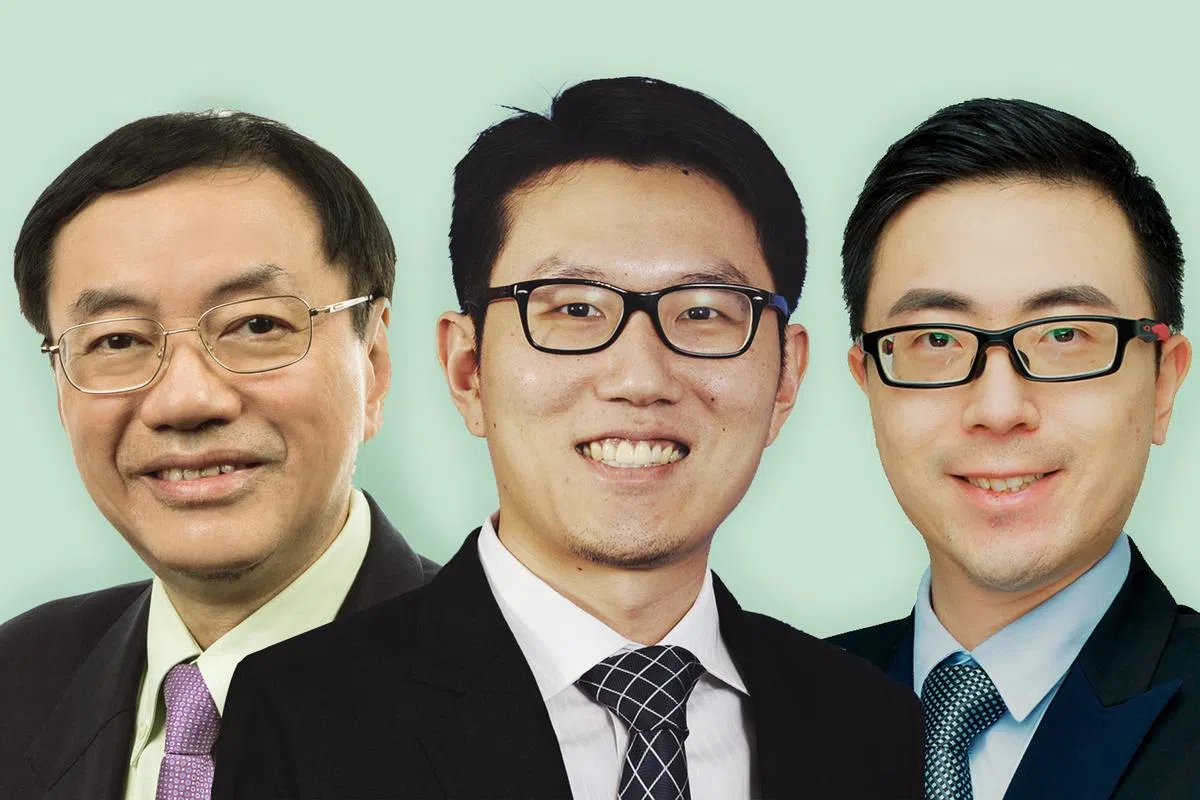

座谈会请来的三位嘉宾是:

卢耀群教授,新加坡国立大学商学院治理与永续发展研究所所长

林勇翰,新加坡交易所集团研究与股票部总监

马远思,汇丰银行(中国)有限公司资深投资产品专家

座谈会详情 日期:2022年7月16日(星期六)

时间:下午2时到4时30分(现场)/ 下午2时到3时30分(线上直播)

地点:滨海湾金沙会展中心三楼

报名费:$29(出席现场座谈会,包含茶点)

注:出席线上座谈会,可通过Zoom免费观看直播

点击此处报名,名额有限,先到先得。

*注:资料来源来自HSBC Asset Management Sustainable Investing Survey 2021

【本文由汇丰银行呈献】

本文章提供的资料和信息仅供参考,不应作为任何投资或咨询目的之依据,也不是汇丰银行就任何产品或服务的要约。任何人士的具体投资目标、个人情况和特定需求均未考虑在内。