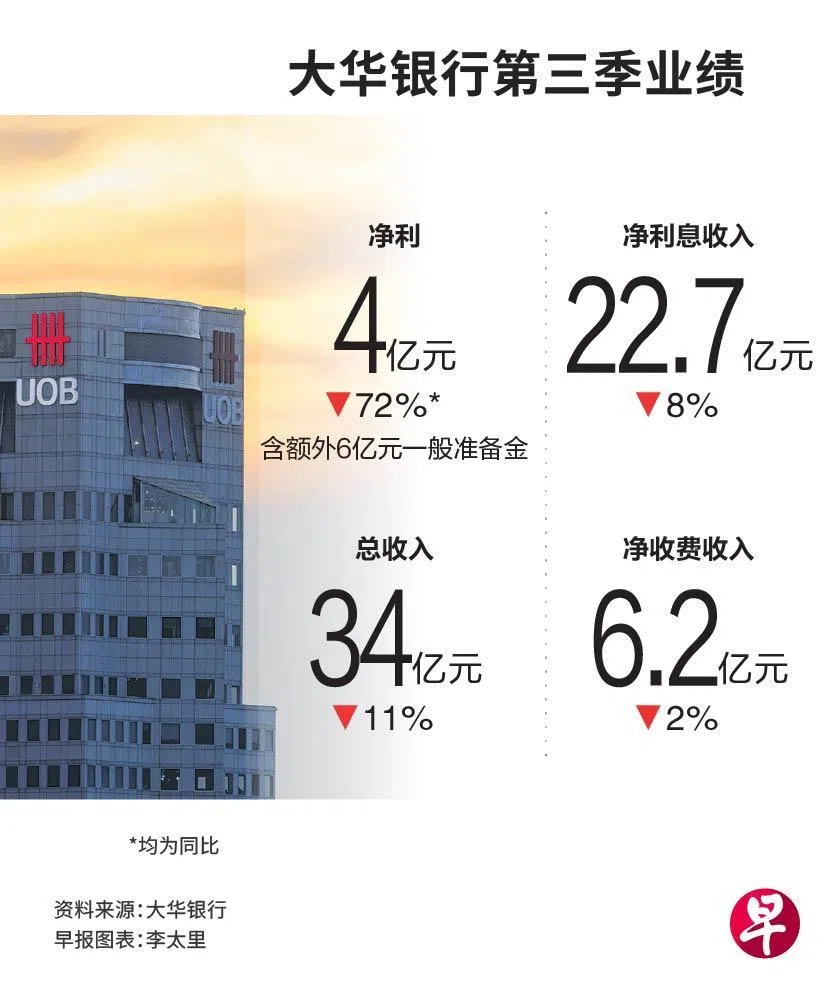

为应对宏观经济和特定领域风险,大华银行本季额外拨出高达6亿元的准备金(provision),致使它第三季净利同比下滑72%至4亿元。

副主席兼总裁黄一宗指出,大华的香港和美国资产存在一些问题。但他强调,这仅占贷款总额的一小部分。而提高准备金是一种积极的措施,相当于为未来风险买保险。

大华银行星期四(11月6日)开市前发布今年第三季和首九个月的财务报告。它的净利表现大幅低于分析师预测的13亿4000万元。

在基准利率下降的情况下,它的净利息收入同比下降8%至22亿6500万元。净息差(net interest margin)较前一季收窄九个基点至1.82%。

收费收入同比上升10%,增至8亿9200万元。其他非利息收入同比下滑30%,为5亿1800万元。

今年首九个月,大华银行的净利为70亿零900万元,同比下滑3%。

消息公布后,大华星期四开市随即滑落2.8%。跌幅之后一度扩大至逾4%,创下4月来最大单日跌幅。它闭市报33.9元,全日跌2.78%,领跌海指成份股。

大中华区不良资产提高

大华银行的不良资产从去年同期的50亿5500万元,提高至58亿零900万元。当中约15亿元来自大中华区,高于去年同期的10亿元。

它的美国不良贷款率从去年同期的2.4%上升至4%,大中华区则从2%上升至3.1%。

黄一宗在业绩发表会上说,香港和美国资产存在一些棘手问题。不过,这仅占贷款总额的一小部分。

“拨备其实是一种积极的措施,就像是在买保险。我们以长远眼光看待整体营运,而不仅仅关注当期的损益表现。”

被问及有关拨备是否涉及具体的借款人,黄一宗没有透露。但他说,回购计划和股息承诺保持不变。准备金也不会影响今年的最终股息。

曾向中国发展商放贷16亿 出售未果后展延三年

彭博社9月报道,大华曾向陷入财困的中国发展商世茂集团贷款100亿港元(16亿新元),并在出售贷款未果后展期三年。此外,它也被指是一笔15亿港元的放贷人,而这贷款已出现违约。

首席财务官梁永祈在发表会上指出,大华香港的贷款与估值比率(loan-to-value)是44%。“在这个缓冲的前提下,我们预计信贷成本可回到每年25至30个基点的指引水平。”

展望未来,大华银行预计2026年净息差将在1.75%至1.8%之间,低于今年预计的1.85%至1.9%。贷款增长率将保持在个位数低位,手续费收入增长率将保持在高个位数至两位数。

什么是银行准备金?

银行放贷时,会根据每笔贷款的还款记录、财务状况、抵押品价值等,评估违约风险。而为了面对违约或拖欠还款的风险,银行通常须拨出相应的准备金。

例如,当它放出100万元的贷款,若预计2%可能收不回,就拨出2万元的准备金。如果发现某些贷款风险上升,就须额外拨出准备金。

准备金分为两种。一般准备金,在贷款获批时拨出,而专项准备金,通常用于应对特定贷款违约。当拨出准备金时,在损益表中从营运盈利扣除,会对利润产生影响。

当出现贷款违约时,已拨出的准备金就被用来抵销,不会再额外冲击利润。

就本地银行业而言,准备金覆盖率近期有所上升。新加坡金融管理局星期三(5日)发布《金融稳定报告》指出,第二季银行系统总拨备覆盖率上升至137%,高于去年同期的113%。而本地银行集团则保持着249.8%的总拨备覆盖率。